Согласно законодательству РФ (ст. 219 НК РФ), при оплате лечения или медикаментов Вы можете рассчитывать на налоговый вычет или, говоря проще, вернуть себе часть затраченных на лечение денег.

Налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы и можете вернуть себе уплаченный налог с расходов, понесенных на лечение. То есть, если Вы официально работаете (и, соответственно, платите подоходный налог) и оплатили свое лечение или лечение своих родственников, то Вы можете вернуть себе часть денег в размере до 13% от стоимости лечения.

Воспользоваться социальным налоговым вычетом на лечение и вернуть себе часть расходов можно в следующих случаях:

- Вы можете получить налоговый вычет при оплате медицинских услуг, если:

- Вы оплатили услуги по собственному лечению или лечению ближайших родственников (супруг, родители, дети до 18 лет), предоставленные медицинскими учреждениями России;

- оплаченные услуги входят в специальный перечень медицинских услуг, по которым предоставляется вычет (перечень услуг определен в Постановлении Правительства РФ от 19.03.2001 N 201);

- лечение проводилось в медицинском учреждении, имеющем лицензию на осуществление медицинской деятельности;

- Вы можете получить налоговый вычет при оплате медикаментов, если:

- Вы оплатили за счет собственных средств медикаменты для себя или ближайших родственников (супруг, родители, дети до 18 лет), назначенные лечащим врачом;

- оплаченные медикаменты входят в специальный перечень медикаментов, по которым предоставляется вычет (этот перечень медикаментов определен в Постановление Правительства РФ от 19.03.2001 N 201);

- Вы можете получить налоговый вычет при оплате добровольного медицинского страхования, если:

- Вы заплатили страховые взносы по договору добровольного медицинского страхования или страхования ближайших родственников (супруг, родители, дети до 18 лет);

- договор страхования предусматривает только оплату услуг по лечению;

- страховая организация, с которой заключен договор добровольного страхования, имеет лицензию на ведение соответствующего вида деятельности;

Размер налогового вычета за лечение рассчитывается за календарный год и определяется следующими факторами:

- Вы не можете вернуть себе больше денег, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты).

- Вы можете вернуть до 13% от стоимости оплаченного лечения/медикаментов, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета в 120 тыс. руб. (120 тыс. руб. * 13% = 15 600 рублей)

При этом ограничение в 15 600 рублей относится не только к вычету на лечение, а ко всем социальным вычетам. Сумма всех социальных вычетов (обучение, лечение, пенсионные взносы) не должна превышать 120 тыс. руб. (соответственно вернуть Вы можете максимум 15 600 рублей за все вычеты). - Есть определенный список дорогостоящих медицинских услуг, на которые ограничение в 15 600 руб. не распространяется. Вы можете получить налоговый вычет (вернуть 13% расходов) с полной стоимости таких услуг (в дополнении ко всем остальным социальным вычетам). Полный список дорогостоящих услуг определен в Постановлении Правительства РФ от 19.03.2001 N 201. Вы можете ознакомиться с ним здесь: Перечень дорогостоящих видов лечения

Пример: В 2018 году Иванов А.А. прошел курс лечения зубов стоимостью 140 тыс.руб. и платную операцию, относящуюся к дорогостоящему лечению, стоимостью 200 тыс.руб. При этом за 2018 год он заработал 500 тыс. рублей и уплатил подоходного налога 62 тыс. рублей. Так как лечение зубов не относится к дорогостоящему лечению, то максимальная сумма налогового вычета по нему составляет 120 тыс.руб. (что меньше 140 тыс.руб.). Так как операция Иванова А.А. относится к дорогостоящим видам лечения, то ограничений на налоговый вычет по ней нет. Итого в 2019 году за 2018 год Иванов А.А. сможет себе вернуть (120 тыс.руб. + 200 тыс.руб.) * 13% = 41 600 рублей. Так Иванов А.А. заплатил налогов больше, чем 41 600 рублей, он сможет вернуть всю сумму целиком.

Дополнительные и более сложные примеры расчета налогового вычета на лечение Вы можете найти здесь: Примеры расчета налогового вычета на лечение

Процесс получения вычета на лечение состоит из: сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. Подробнее узнать о процессе получения налогового вычета с указанием сроков Вы можете здесь: Процесс получения налогового вычета за лечение.

Процесс получения вычета можно упростить, воспользовавшись нашим сервисом. Он поможет оформить декларацию 3-НДФЛ и другие документы на вычет за 15-20 минут, а также даст подробную инструкцию по сдаче документов в налоговые органы. В случае возникновения любых вопросов при работе с сервисом профессиональные юристы с удовольствием проконсультируют Вас.

Для оформления налогового вычета Вам в первую очередь потребуются:

- декларация 3-НДФЛ;

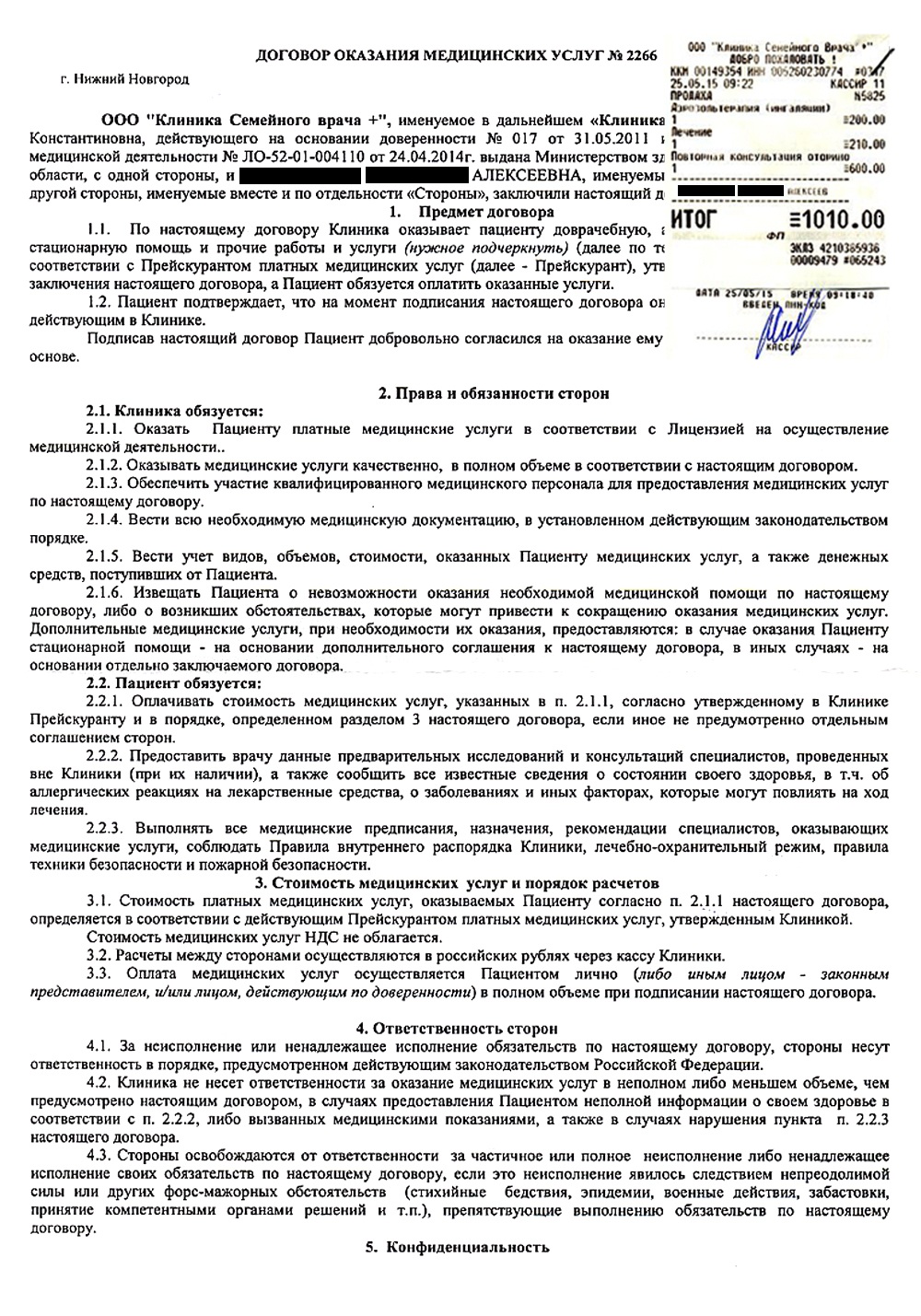

- договор с медицинским учреждением;

- справка об оплате медицинских услуг;

- документы, подтверждающие Ваши расходы;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с полным списком документов Вы можете здесь: Документы для налогового вычета на лечение.

Вы можете вернуть деньги за лечение/медикаменты только за те годы, когда Вы непосредственно производили оплату. При этом подать декларацию и вернуть деньги можно лишь в году, следующем за годом оплаты. То есть, если Вы оплатили лечение в 2018 году, то вернуть деньги сможете только в 2019.

Если Вы не оформили вычет сразу, то Вы можете сделать это позже, но не более чем за три последних года. Например, в 2019 году Вы можете оформить налоговый вычет только за 2016, 2017 и 2018 годы.

Вся процедура получения вычета обычно занимает от двух до четырех месяцев (большую часть времени занимает проверка Ваших документов налоговой инспекцией).

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги могут учитываться в налоговом вычете:

- Услуги по диагностике и лечению при оказании населению скорой медицинской помощи.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях.

- Услуги по санитарному просвещению, оказываемые населению.

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги являются дорогостоящими и учитываются в налоговом вычете в полном объеме (без ограничения в 120 тыс. рублей):

- Хирургическое лечение врожденных аномалий (пороков развития).

- Хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии.

- Хирургическое лечение тяжелых форм болезней органов дыхания.

- Хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий.

- Хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства.

- Хирургическое лечение осложненных форм болезней органов пищеварения.

- Эндопротезирование и реконструктивно-восстановительные операции на суставах.

- Трансплантация органов (комплекса органов), тканей и костного мозга.

- Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов.

- Реконструктивные, пластические и реконструктивно-пластические операции.

- Терапевтическое лечение хромосомных нарушений и наследственных болезней.

- Терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии.

- Терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении.

- Терапевтическое лечение системных поражений соединительной ткани.

- Терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей.

- Комбинированное лечение болезней поджелудочной железы.

- Комбинированное лечение злокачественных новообразований.

- Комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий.

- Комбинированное лечение остеомиелита.

- Комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода.

- Комбинированное лечение осложненных форм сахарного диабета.

- Комбинированное лечение наследственных болезней.

- Комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата.

- Комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более.

- Виды лечения, связанные с использованием гемо- и перитонеального диализа.

- Выхаживание недоношенных детей массой до 1,5 кг.

- Лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.

источник

Последнее обновление 2018-06-27 в 13:36

Согласно пп. 3 п. 1 ст. 219 НК, затраты на дорогостоящие медицинские услуги компенсируются по-особому. В статье расскажем, как сделать возврат налога за ЭКО в 2018 году.

В список дорогостоящего лечения, принятого Постановлением Правительства от 19.03.2001 № 201, включено лечение бесплодия с помощью ЭКО (п. 27). Это значит, что при вычете со всех понесенных расходов вернут 13%. Так прописано в абз. 4 пп. 3 п. 1 ст. 219 НК.

Перечень документов для налогового вычета за ЭКО:

- копия договора с клиникой;

- специальная справка об оплате для налоговой;

- чеки, платежки и иные подтверждения оплаты.

Обратите внимание:

- У клиники, которая проводит лечение, должна быть действующая российская лицензия на мед. деятельность. ЭКО за границей под вычет не подпадает.

- Реквизиты лицензии указываются в договоре. Если они там не прописаны, возьмите копию лицензии.

- Справку выписывает сама клиника по специальной форме (утв. приказом Минздрава и МНС от 25.07.2001 № 289/БГ-3-04/256). В ней указываются данные пациента и плательщика, а самое главное — стоимость и код услуги. Дорогостоящее лечение маркируется кодом «2».

Клиника знает, какие процедуры включены в список дорогостоящих, а какие — нет. Налогоплательщик ориентируется на суммы, указанные в справке с кодом «2». Если цифры меньше реальных затрат, на неучтенные услуги просите еще одну справку, с кодом «1» (стандартное лечение). Эти расходы тоже принимаются к вычету, но в сумме не более 120 000 руб.

Возврат 13 процентов за ЭКО вправе получить не только сама пациентка, но и ее муж. При этом в справке и чеках плательщиком указывается любой из них. На это указал Минфин в письме от 31.10.2016 № 03-04-05/63667. На практике клиники указывают обоих супругов стороной в договоре и делят расходы на две справки, чтобы избежать путаницы и неприятностей в налоговой.

В 2017 г. Мария прошла процедуру ЭКО, на которую они с мужем потратили 287 500 руб. К возврату по вычету — 37 375 руб. У Марии совсем маленькая зарплата 14 000 руб. За год она перечислила в бюджет НДФЛ 21 840 руб. У мужа доходы выше.

Чтобы получить деньги в полном объеме, в 2018 г. оба супруга подали декларации: Мария вернула максимально возможные с ее доходом 21 840 руб., а оставшиеся 15 535 руб. получил супруг.

В процессе лечения и подготовки к ЭКО нужны лекарства. Их стоимость возмещается отдельно. Максимальная сумма расходов, которая учитывается, — 120 000 руб. Сюда входят не только затраты на медикаменты, но и другие расходы, вычеты по которым предусмотрены в пп. 2-6 п. 1 ст. 219 НК.

Всего на планирование и рождение ребенка Светлана потратила за 2017 г. 317 000 руб.: на процедуру ЭКО 224 000 руб., на ведение беременности и платные роды — 44 800 руб., на лекарства для ЭКО — 48 200 руб. В 2018 г. Светлана отчиталась о доходах в декларации и заявила на вычет:

- 93 000 руб. — расходы на лекарства и стандартное лечение в рамках 120 000 руб.;

- 224 000 руб. — затраты на дорогостоящую процедуру ЭКО, которая учитывается сверх лимита в полном объеме.

Итого Светлане вернули 13% от всех расходов — 41 210 руб. Подобную ситуацию Минфин рассмотрел в письме от 31.05.2011 № 03-04-05/7-388.

Для налогового вычета за лекарства по ЭКО нужны следующие документы:

- рецепт со специальным штампом для налоговой, выданный лечащим врачом;

- подтверждение оплаты медикаментов.

Деньги возвращают не за все лекарства. Нужные медикаменты перечислены в упомянутом выше Постановлении № 201.

- Для возврата подоходного налога за ЭКО со всех расходов в справке об оплате должен быть указан код «2».

- На лекарства для ЭКО и не входящие в саму процедуру мед. услуги затраты тоже возмещаются, но не более чем со 120 000 руб.

- Плательщиком в документах указывается пациентка или ее муж.

- Если оба супруга работают и платят НДФЛ, при оформлении налогового вычета за ЭКО разрешается разделить его на двоих.

- Вернуть налог возможно только за тот год, в котором оплачивалось лечение.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(70 оценок, средняя: 4,70)

источник

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р . Расскажу, как сделать так же.

Налоговый вычет — это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ , если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Как забрать свои 260 тысяч у государства

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Операции, в том числе пластические, ЭКО , лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р . Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НК РФ ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ , вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение — значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы — только на дочь. Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере — дочери.

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Посмотрим на примере:

Василий работает менеджером и получает 40 000 Р в месяц. За год он заработал 480 000 Р .

13% своей зарплаты он отдает государству в качестве налога ( НДФЛ ). За год он заплатил 480 000 × 0,13 = 62 400 Р .

В 2015 году он потратил на лечение 80 000 Р . Василий собрал документы и подал заявление на налоговый вычет.

После подачи заявления налоговая вычтет сумму лечения из дохода Василия за год и пересчитает его НДФЛ : (480 000 − 80 000) × 0,13 = 52 000 Р .

Получается, что Василий должен был заплатить 52 000 Р , а по факту заплатил 62 400 Р . Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р .

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения. В 2017 году можно получить вычет за лечение в 2016, 2015 и 2014 годах. Число и месяц не имеют значения.

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3- НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

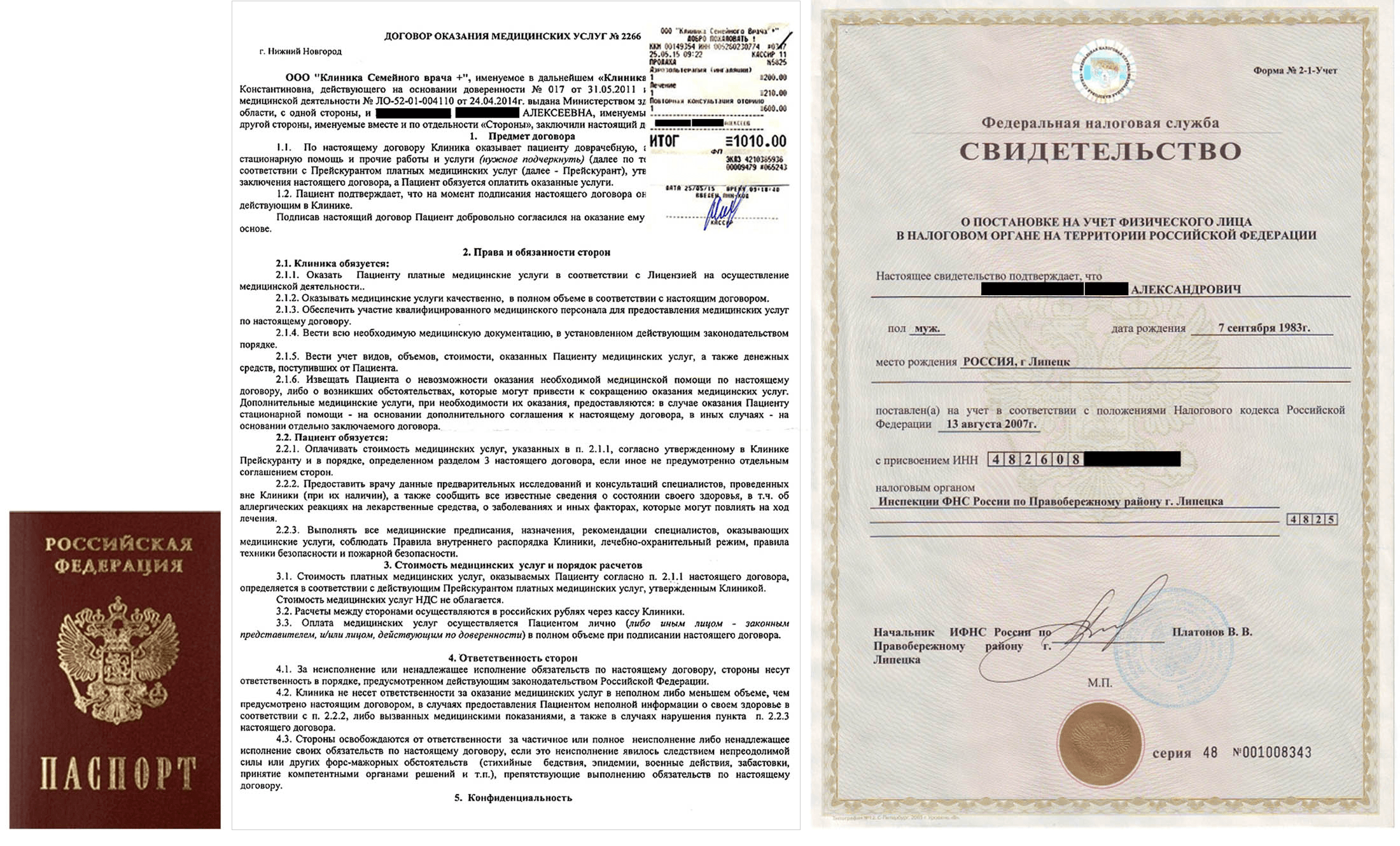

Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН , договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно.

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Если вы сомневаетесь, что справка оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

Я рекомендую сканировать документы в многостраничный файл формата пдф. Сначала справку, потом договор. Файл должен быть размером менее 2 Мб, иначе вы не сможете загрузить его на сайте налоговой.

На сайте налоговой принимают файлы формата .txt, .doc, .docx,

.pdf, .gif, .bmp, .jpg, .jpeg,

.png, .tif, .tiff, .zip, .7z, .rar,

.arj, .xls, .xlsx

Возьмите справку 2- НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Документы можно подать тремя способами:

- лично в ближайшей налоговой;

- по почте заказным письмом;

- на сайте nalog.ru.

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Подать документы в налоговую несложно. Общая логика такая: заполнить персональные данные, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию из шести шагов.

1. Заходим в личный кабинет налогоплательщика и выбираем раздел «Налог на доходы ФЛ » → НДФЛ .

2. Заполняем паспортные данные. Если вы указали ИНН , то дату, место рождения, паспортные данные и гражданство можно не заполнять.

3. Указываем работодателя и доход. Здесь вам понадобится справка 2- НДФЛ . В первом пункте справки указана информация о работодателе ( ИНН , КПП и ОКТМО ).

4. Выбираем вычет, который хотим получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Вводим сумму, которую потратили, в окно «Расходы на лечение».

Обратите внимание: расходы на лечение и расходы на дорогостоящее лечение — это разные вещи. Мы говорим только о вычете на лечение.

5. Проверяем цифры и нажимаем красную кнопку «Сформировать файл для отправки».

6. Добавляем отсканированные справки и договоры. Подписываем электронной подписью и нажимаем «Подписать и направить». Если у вас нет электронной подписи, оформите ее в личном кабинете в разделе «Профиль» → «Получение сертификата ключа проверки электронной подписи».

Всё, вы отправили декларацию в налоговую инспекцию. Инспектор обязан ее проверить в течение трех месяцев. Уведомлений о проверке декларации нет, поэтому я проверяла личный кабинет раз в месяц.

Через полтора месяца мою декларацию одобрили.

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Снова идем на сайт ФНС :

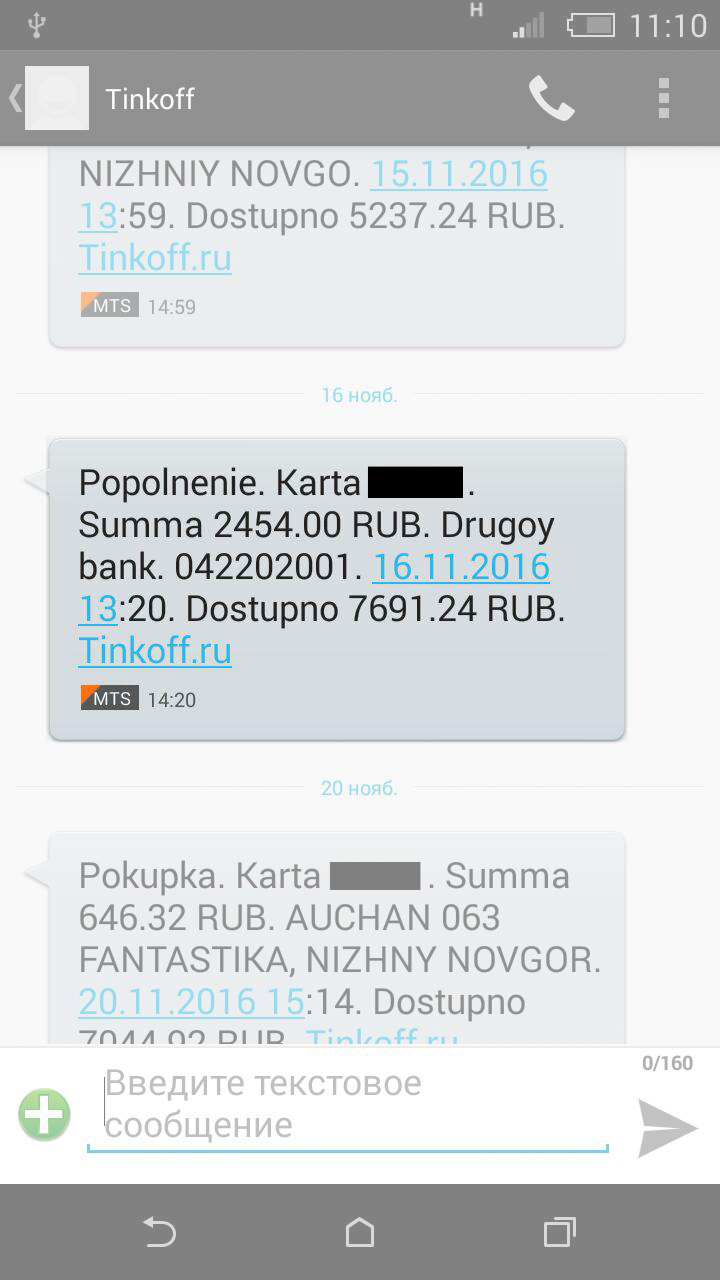

В заявлении ФИО , паспортные данные загрузятся автоматически. Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги.

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

После того как вы отправите заявление, деньги поступят на счет в течение месяца. Об этом вы получите сообщение из банка.

источник

В настоящее время для лечения бесплодия все чаще используется метод экстракорпорального оплодотворения. Данная процедура в медицинских учреждениях стоит недешево, а на достижение результата может понадобиться не одна попытка. Но вернуть часть потраченных денег можно, оформив налоговый вычет за ЭКО, а также за другие медицинские услуги и лекарства в рамках подготовки к ЭКО и непосредственно лечения. Далее расскажем о том, сколько можно вернуть, как получить налоговый вычет за ЭКО, какие документы нужны.

Можно ли получить налоговый вычет за ЭКО?

Налоговый кодекс РФ (статься 219) позволяет оформить возврат налога за лечение (при ЭКО в том числе). Налоговый вычет на ЭКО относится к социальным вычетам, как, например, вычет на обучение.

За какие медицинские услуги можно получить налоговый вычет при ЭКО?

Мы уже ответили на вопрос «можно ли вернуть налог за ЭКО». Выясним теперь, за что можно вернуть деньги.

Налоговый вычет за ЭКО, как метода вспомогательных репродуктивных технологий (ВРТ), положен за различные процедуры, манипуляции, проводимых на различных этапах ЭКО, например, при:

- стимуляции суперовуляции,

- пункции фолликулов,

- ИКСИ, ПИКСИ,

- культивировании эмбрионов,

- криоконсервации (заморозке) и хранении эмбрионов и/или биоматериала,

- переносе эмбрионов.

Вычет можно оформить как и при проведении так называемого «свежего» протокола («длинного» и «короткого»), так и при осуществлении криопротокола (на ЗГТ или в ЕЦ), ЭКО в ЕЦ и других вариантах ЭКО.

Так, можно получить вычет за ПГД (предимплантационная генетическая диагностика), вспомогательный хетчинг, предоставление донорского материала и другие медицинские услуги в рамках ЭКО.

Если были потрачены деньги на приемы врачей, УЗИ, анализы при подготовке, во время или после ЭКО, то Вы тоже можете рассчитывать на возврат части потраченных средств.

Кроме того, есть возможность оформить вычет за лекарства для ЭКО и при покупке других медикаментов для подготовки и после протокола ЭКО.

Что нужно для налогового вычета после эко?

Возврат НДФЛ за ЭКО можно оформить при соблюдении следующих условий:

- у клиники, в которой проводилось ЭКО, должна быть лицензия на медицинскую деятельность, выданная в соответствии с законодательством РФ (вычет на лечение за границей невозможен);

- у налогоплательщика должен быть доход, облагаемый по ставке 13 процентов, в тот год, когда оплачивалось ЭКО;

- не прошел срок давности оформления налогового вычета – 3 года;

- В ИФНС необходимо предоставить документы для налогового вычета за ЭКО.

Сколько раз можно получить налоговый вычет за ЭКО?

Количество вычетов за ЭКО не ограничивается. Если при лечении бесплодия пришлось пройти не одну попытку ЭКО, за каждый оплаченный протокол и прочие медицинские услуги можно вернуть налог.

Налоговый вычет за ЭКО: сколько можно вернуть?

Налоговый вычет представляет собой уменьшение налоговой базы по налогу на доходы физических лиц (НДФЛ), в результате чего сумма налога, подлежащая перечислению в бюджет, уменьшается, а разница между удержанной и исчисленной таким образом суммой налога подлежит возврату налогоплательщику. При получении налогового вычета на лечение можно вернуть 13% от стоимости медицинских услуг, но со следующими ограничениями:

- не удастся вернуть налога больше, чем было перечислено в бюджет в году, когда прошла оплата лечения;

- если лечение недорогостоящее (код услуги 1 в справке об оплате медицинских услуг), то вернуть больше 15600 руб. не получится (15600 руб. это 13 процентов от 120000 руб.). Дело в том, что для обычных медицинских услуг установлен предел налогового вычета – 120000 руб., а для дорогостоящего лечения (код услуги 2 в справке об оплате медицинских услуг) размер налогового вычета не ограничен.

Поэтому для ответа на вопрос о размере компенсации при налоговом вычете на ЭКО, необходимо знать, относится ли ЭКО к дорогостоящему лечению.

Является ли ЭКО дорогостоящим лечением для налогового вычета?

Существует Перечень дорогостоящих видов лечения, в котором есть пункт 27 «Лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона». Таким образом, ЭКО входит в Перечень дорогостоящего лечения, возврат НДФЛ за ЭКО составит 13 процентов от стоимости ЭКО, ограничиваясь лишь суммой удержанного в бюджет налога. В справке об оплате медицинских услуг будет указан код услуги 2.

Пример расчета суммы возврата налога за ЭКО

Сумма удержанного за год налога: 50000 руб.

Расходы на ЭКО за этот же год 300000 руб.

Расходы на остальное лечение за этот же год (например, анализы, приемы врача, гистероскопия, лекарства) 110000 руб.

Считаем 13 % от затрат на ЭКО 300000*0,13=39000 руб.

Считаем 13 % от затрат на остальное лечение 110000*0,13=14300 руб.

Итого 53300 руб.=39000+14300.

В данном случае вернуть можно только 50000 руб., т.к. расчетная сумма (53300 руб.) превышает удержанный за год налог (50000 руб.). Вернуть больше, чем было удержано, не удастся (но есть возможность распределить вычет между супругами, об этом ниже).

Как получить налоговый вычет за ЭКО?

Для возмещения налога необходимо подтвердить свое право получить налоговый вычет за ЭКО (какие документы нужны для этого, будет рассказано далее).

Но сначала необходимо выбрать способ, как вернуть 13 процентов за ЭКО:

- вернуть деньги за ЭКО через налоговую. По окончании года, в котором оплачивалось лечение, необходимо собрать документы для получения налогового вычета за ЭКО, после чего подать их в налоговую инспекцию. После камеральной проверки 13 процентов за ЭКО перечисляются на указанный в заявлении расчетный счет. В конце статьи подробнее расскажем о том, что нужно сделать, чтобы осуществить возврат денег за ЭКО через налоговую;

- получить налоговый вычет за ЭКО через работодателя. Вычет предоставляется в том же году, когда оплачивалось ЭКО. Из заработной платы перестанут удерживать НДФЛ, пока не будут возвращены 13 % от стоимости ЭКО или пока не закончится год. Обращаться в ИФНС также придется. Подробнее о возмещении НДФЛ за ЭКО через работодателя и необходимых документах в этом случае рассказано здесь.

Налоговый вычет за ЭКО: документы

Чтобы получить возврат 13 процентов за ЭКО, документы предоставляются в налоговую инспекцию по прописке. Подать документы можно при посещении ИФНС, а также по почте или через интернет (личный кабинет налогоплательщика). Для налогового вычета на ЭКО документы следующие:

- декларация 3-НДФЛ,

- заявление о возврате суммы излишне уплаченного налога,

- справка об оплате медицинских услуг,

- справка о доходах 2 НДФЛ (оригинал),

- договор с клиникой и/или другие документы, подтверждающие лечение (копия),

- лицензия медицинского учреждения,

- чеки или другие документы, подтверждающие оплату (чеки на лекарства обязательны) (копия),

- рецепт по форме 107-1/у на лекарственные препараты (оригинал),

- копия свидетельства о браке (если вычет за медицинские услуги, оказанные одному супругу, будет оформлять другой супруг).

Инспектор может запросить копию паспорта, ИНН налогоплательщика, а также оригиналы документов для налогового вычета за ЭКО (например, кассовых чеков на лекарства).

Налоговый вычет за ЭКО поможет вернуть часть потраченных денег на дорогостоящее лечение

Налоговый вычет за ЭКО на мужа

Может ли муж получить налоговый вычет за ЭКО? Возможность оформления вычета на лечение супруга предусмотрена Налоговым кодексом. Поэтому, если жена не работает и проходит лечение от бесплодия, то муж может вернуть деньги за ЭКО. Отметим, что налогоплательщик вправе претендовать на получение социального налогового вычета по расходам на лечение супруги (супруга) независимо от того, что документы (договор с лечебным учреждением и платежные документы) оформлены на имя другого супруга (письмо Минфина РФ от 12 мая 2014г. N 03-04-05/22028).

Возврат НДФЛ за ЭКО супругом

Воспользоваться правом оформления налогового вычета на лечение супруга также может жена. Так, если в процессе подготовки к ЭКО оплачивались различные исследования, анализы для мужа, то работающая жена может получить налоговый вычет за ЭКО и одновременно за медицинские услуги, лекарства для мужа.

Отметим, что у супругов также есть возможность распределить налоговый вычет между собой (например, при недостаточности доходов одного супруга или в случае превышения стоимости недорогостоящих медицинских услуг предела 120000 руб.).

Вычет на лекарства при ЭКО

В настоящее время вычет можно получить за любые медикаменты. Но для лекарств, приобретенных до 17 июня 2019 года, действует правило: если действующее вещество препарата не указано в Перечне лекарств для вычета, то вернуть 13 % по нему не получится. Необходимо получить от лечащего врача рецепты для налоговой, которые вместе с кассовыми чеками на препараты предоставляются в ИФНС (если из кассового чека непонятно, что было приобретено, то в аптеке придется запросить товарный чек).

По общему правилу для приобретаемых медикаментов и недорогостоящих медицинских услуг установлен лимит 120000 руб. (возвращается максимум 15600 руб.). Препараты для ЭКО стоят недешево, часто расходы на их приобретение, а также расходы на медицинские услуги, не относящиеся к дорогостоящим, могут превышать 120000 руб. Что делать в этом случае? Некоторые их тех, кто возвращал налог за медикаменты для ЭКО, утверждают, что расходы на лекарства в ходе ЭКО можно отнести к расходам на дорогостоящее лечение, для которого ограничение не установлено. Делалось это по аналогии с покупкой дорогостоящих расходных материалов в рамках дорогостоящего лечения.

Согласно письму ФНС от 31 августа 2006 г. N САЭ-6-04/876@, письму ФНС России от 18.05.2011 N АС-4-3/7958@ можно оформить вычет при покупке налогоплательщиком дорогостоящих расходных материалов (например, эндопротезов, хрусталиков). В этом случае в ИФНС кроме прочих документов предоставляются следующие документы:

- справка об оплате медицинских услуг с указанием кода 2, соответствующего дорогостоящим видам лечения. В случае предоставления налогоплательщику услуг по дорогостоящему лечению на бесплатной основе в Справке об оплате медицинских услуг стоимость оказанных медицинских услуг указывается в размере 0 рублей;

- справка, выданная медицинской организацией в произвольной форме, или выписной эпикриз, подтверждающие назначение налогоплательщику лечащим врачом соответствующих расходных медицинских материалов и их использование в ходе проведения дорогостоящего лечения;

- копия платежных документов на приобретение налогоплательщиком указанных расходных медицинских материалов.

Таким образом, если за год на лекарства для ЭКО и недорогостоящие медицинские услуги Вы потратили больше 120000 руб., то можно попытаться лекарственные препараты для ЭКО отнести к расходам на дорогостоящее лечение, предоставив указанные выше документы (отметим, четкой рекомендации ФНС по поводу отнесения расходов на медикаменты в рамках ЭКО к дорогостоящему лечению, нет). Лекарства, не связанные непосредственно с проведением ЭКО, к дорогостоящему лечению не относятся.

Пошаговая инструкция для получения налогового вычета за ЭКО

Расскажем более подробно, как вернуть деньги за ЭКО через налоговую службу. Необходимо предпринять следующее:

- Запросить справку (справки) об оплате медицинских услуг в клинике ЭКО и во всех медицинских учреждениях, в которых Вы оплачивали лечение. Запросить рецепты (если они не были получены ранее). Для оформления справки медицинской организации скорее всего понадобятся копии чеков, копия ИНН, возможно, копия договора. В случае оформления вычета за лечение супруга может понадобиться копия свидетельства о браке.

- Получить справку (справки) об оплате медицинских услуг, рецепты для налоговой. Обычно справку делают от нескольких дней до нескольких недель. При этом необходимо проверить правильность заполнения справки, после чего необходимо расписаться в корешке справки, который остается в клинике. Обычно в клинике вместе со справкой выдают копию лицензии медицинского учреждения.

- Запросить и получить у работодателя справку о доходах 2 НДФЛ за тот год, когда прошла оплата ЭКО.

- Заполнить декларацию 3 НДФЛ по форме, действующей в год оплаты лечения, на основании имеющихся документов для налогового вычета за ЭКО.

- Сделать копии с чеков, договоров для предоставления в ИФНС.

- Заполнить заявление о возврате суммы излишне уплаченного налога. Согласно п.7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. В случае оформления вычета на грани пропуска срока давности, заявление о возврате суммы излишне уплаченного налога необходимо подавать одновременно с декларацией и другими документами, не дожидаясь окончания камеральной проверки.

- Подать декларацию 3 НДФЛ и другие документы для возврата 13 процентов за ЭКО в ИФНС. Если Вы подаете документы лично в ИФНС, желательно получить подтверждение о факте сдачи документов, например, это может быть копия первого листа налоговой декларации с печатью и подписью инспектора. О сроках возврата НДФЛ после подачи документов можно прочитать здесь.

- После получения письма из ИФНС о подтверждении вычета на ЭКО (или после изменения статуса в личном кабинете) подать заявление о возврате суммы излишне уплаченного налога (если это не было сделано ранее) и дождаться перечисления денег на расчетный счет.

Декларация 3 НДФЛ за ЭКО

Если Вы получаете вычет за ЭКО через налоговую службу, то предоставление декларации 3 НДФЛ по форме, действующей на год лечения, является обязательным – без нее вернуть налог за ЭКО не получится.

Отметим, что Налоговым кодексом предусмотрена возможность оформления налогового вычета при оплате лечения некоторым родственникам и членам семьи (родителям, своим детям, супругу).

При оформлении возврата подоходного налога за ЭКО необходимо заполнить следующие листы декларации:

- Титульный лист,

- Раздел 1,

- Раздел 2,

- Приложение 1. Доходы от источников в Российской Федерации,

- Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации.

В Приложении 5 расходы на ЭКО указываются в п.п. 2.3 «Сумма расходов по дорогостоящим видам лечения».

Расходы за медицинские услуги, не относящиеся к дорогостоящим, в п.п. 3.2 «Сумма, уплаченная за медицинские услуги (за исключением расходов по дорогостоящим видам лечения) и лекарственные препараты для медицинского применения».

За какое лечение кроме ЭКО можно получить вычет?

Желаемым результатом лечения бесплодия путем проведения ЭКО является беременность и роды. Если заключается договор на ведение беременности, контракт на роды, супруги также могут оформить вычет за данные медицинские услуги, вернув 13 процентов от их стоимости.

Также возврат налога возможен за:

- лечение зубов (в том числе при протезировании, установке имплантов, брекетов),

- приемы различных врачей,

- анализы, обследование, диагностику (УЗИ, МРТ, рентген и т.д.),

- различные операции (в том числе пластические),

- лечение в санатории,

- другое лечение.

При дороговизне медицинских услуг в процессе ВРТ особенно актуально оформление налогового вычета за ЭКО, который поможет сэкономить деньги. Теперь Вы знаете, что нужно для возврата НДФЛ, как получить налоговый вычет за ЭКО, какие документы необходимы.

источник

Согласно законодательству РФ (ст. 219 НК РФ), при оплате лечения или медикаментов Вы можете рассчитывать на налоговый вычет или, говоря проще, вернуть себе часть затраченных на лечение денег.

Налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы и можете вернуть себе уплаченный налог с расходов, понесенных на лечение.

То есть, если Вы официально работаете (и, соответственно, платите подоходный налог) и оплатили свое лечение или лечение своих родственников, то Вы можете вернуть себе часть денег в размере до 13% от стоимости лечения.

Воспользоваться социальным налоговым вычетом на лечение и вернуть себе часть расходов можно в следующих случаях:

- Вы можете получить налоговый вычет при оплате медицинских услуг, если:

- Вы оплатили услуги по собственному лечению или лечению ближайших родственников (супруг, родители, дети до 18 лет), предоставленные медицинскими учреждениями России;

- оплаченные услуги входят в специальный перечень медицинских услуг, по которым предоставляется вычет (перечень услуг определен в Постановлении Правительства РФ от 19.03.2001 N 201);

- лечение проводилось в медицинском учреждении, имеющем лицензию на осуществление медицинской деятельности;

- Вы можете получить налоговый вычет при оплате медикаментов, если:

- Вы оплатили за счет собственных средств медикаменты для себя или ближайших родственников (супруг, родители, дети до 18 лет), назначенные лечащим врачом;

- оплаченные медикаменты входят в специальный перечень медикаментов, по которым предоставляется вычет (этот перечень медикаментов определен в Постановление Правительства РФ от 19.03.2001 N 201);

- Вы можете получить налоговый вычет при оплате добровольного медицинского страхования, если:

- Вы заплатили страховые взносы по договору добровольного медицинского страхования или страхования ближайших родственников (супруг, родители, дети до 18 лет);

- договор страхования предусматривает только оплату услуг по лечению;

- страховая организация, с которой заключен договор добровольного страхования, имеет лицензию на ведение соответствующего вида деятельности.

Размер налогового вычета за лечение рассчитывается за календарный год и определяется следующими факторами:

- Вы не можете вернуть себе больше денег, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты).

- Вы можете вернуть до 13% от стоимости оплаченного лечения/медикаментов, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета в 120 тыс. руб. (120 тыс. руб. * 13% = 15 600 рублей).

- При этом ограничение в 15 600 рублей относится не только к вычету на лечение, а ко всем социальным вычетам.

- Сумма всех социальных вычетов (обучение, лечение, пенсионные взносы) не должна превышать 120 тыс. руб. (соответственно вернуть Вы можете максимум 15 600 рублей за все вычеты).

Есть определенный список дорогостоящих медицинских услуг, на которые ограничение в 15 600 руб. не распространяется.

Пример: В 2017 году Иванов А.А. прошел курс лечения зубов стоимостью 140 тыс.руб. и платную операцию, относящуюся к дорогостоящему лечению, стоимостью 200 тыс.руб. При этом за 2017 год он заработал 500 тыс. рублей и уплатил подоходного налога 62 тыс. рублей.

Так как лечение зубов не относится к дорогостоящему лечению, то максимальная сумма налогового вычета по нему составляет 120 тыс.руб. (что меньше 140 тыс.руб.).

Так как операция Иванова А.А. относится к дорогостоящим видам лечения, то ограничений на налоговый вычет по ней нет. Итого за 2017 год Иванов А.А. сможет себе вернуть (120 тыс.руб. 200 тыс.руб.) * 13% = 41 600 рублей. Так Иванов А.А. заплатил налогов больше, чем 41 600 рублей, он сможет вернуть всю сумму целиком.

Процесс получения вычета на лечение состоит из: сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег.

Процесс получения вычета можно упростить, воспользовавшись сервисом.

Он поможет оформить декларацию 3-НДФЛ и другие документы на вычет за15-20 минут, а также даст подробную инструкцию по сдаче документов в налоговые органы. В случае возникновения любых вопросов при работе с сервисом профессиональные юристы с удовольствием проконсультируют Вас.

Для оформления налогового вычета Вам в первую очередь потребуются:

- декларация 3-НДФЛ;

- договор с медицинским учреждением;

- справка об оплате медицинских услуг;

- документы, подтверждающие Ваши расходы;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с полным списком документов Вы можете здесь: Документы для налогового вычета на лечение.

Вы можете вернуть деньги за лечение/медикаменты только за те годы, когда Вы непосредственно производили оплату. При этом подать декларацию и вернуть деньги можно лишь в году, следующем за годом оплаты. То есть, если Вы оплатили лечение в 2016 году, то вернуть деньги сможете только в 2017.

Вся процедура получения вычета обычно занимает от двух до четырех месяцев (большую часть времени занимает проверка Ваших документов налоговой инспекцией).

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги могут учитываться в налоговом вычете:

- Услуги по диагностике и лечению при оказании населению скорой медицинской помощи.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях.

- Услуги по санитарному просвещению, оказываемые населению.

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги являются дорогостоящими и учитываются в налоговом вычете в полном объеме (без ограничения в 120 тыс. рублей):

- Хирургическое лечение врожденных аномалий (пороков развития).

- Хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии.

- Хирургическое лечение тяжелых форм болезней органов дыхания.

- Хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий.

- Хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства.

- Хирургическое лечение осложненных форм болезней органов пищеварения.

- Эндопротезирование и реконструктивно-восстановительные операции на суставах.

- Трансплантация органов (комплекса органов), тканей и костного мозга.

- Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов.

- Реконструктивные, пластические и реконструктивно-пластические операции.

- Терапевтическое лечение хромосомных нарушений и наследственных болезней.

- Терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии.

- Терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении.

- Терапевтическое лечение системных поражений соединительной ткани.

- Терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей.

- Комбинированное лечение болезней поджелудочной железы.

- Комбинированное лечение злокачественных новообразований.

- Комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий.

- Комбинированное лечение остеомиелита.

- Комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода.

- Комбинированное лечение осложненных форм сахарного диабета.

- Комбинированное лечение наследственных болезней.

- Комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата.

- Комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более.

- Виды лечения, связанные с использованием гемо- и перитонеального диализа.

- Выхаживание недоношенных детей массой до 1,5 кг.

- Лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.

В 2017 году произошли изменения форме декларации 3-НДФЛ, поэтому если в этом году будет подана декларация формата 2016 года, то налоговая инспекция просто откажется от её приема и родители потеряют время.

При этом если оформляется налоговый вычет на лечение ребенка за 2015 год, а будет подана форма декларации этого года, тоже возникнут проблемы. Поэтому оформляя декларацию на получение налогового вычета за 2015 год, нужно оформлять декларацию по форме, присутствующей в 2016 году.

Если вы собрали всю документацию и своевременно отнесли её в налоговую инспекцию, то проблем с получением налогового вычета на лечение ребенка – быть не должно.

В соответствии с положениями Постановления №201 граждане могут получить налоговый вычет в полном объеме за следующие дорогостоящие процедуры:

- Хирургическая операция при лечении таких заболеваний:

- врожденные пороки развития;

- тяжелые формы заболеваний кровеносной системы, в том числе хирургические операции, которые выполняются с помощью коронарной ангиографии, лазерных аппаратов, аппарата искусственного кровообращения;

- тяжелые заболевания органов дыхательной системы;

- тяжелые заболевания органов зрительной системы, а также комбинация глазных патологий, в том числе с применением эндолазерных методов;

- тяжелые заболевания ЦНС, в том числе лечение эндовазальными и микронейрохирургическими способами;

- осложненные заболевания органов пищеварительной системы.

- Терапевтическое лечение следующих заболеваний:

- злокачественные опухоли щитовидной железы и прочих эндокринных желез, включая протонную терапию;

- наследственные заболевания и хромосомные нарушения;

- осложнения миастении и острые воспалительные полиневропатии;

- системные поражения соединительной ткани;

- тяжелые заболевания кровеносной, дыхательной и пищеварительной систем у детей.

- Лечение комбинированным методом при таких заболеваниях:

- раковые опухоли;

- болезни поджелудочной железы;

- наследственные патологии, связанные со свертываемостью крови и апластической анемией;

- остеомиелит;

- осложненная беременность, роды и послеродовой период;

- сахарный диабет в осложненной форме;

- наследственные заболевания;

- тяжелые заболевания глаза и сочетание его патологий, в том числе придаточный аппарат.

- Пересадка органов или их комплекса, костного мозга, тканей.

- Эндопротезирование, реконструктивные и восстановительные хирургические вмешательства на суставах.

- Пластические и реконструктивные, а также реконструктивно-пластические хирургические вмешательства.

- Имплантация и реплантация протезов, а также электродов, электрокардиостимуляторов, металлоконструкций.

- ЭКО, культивирование и внутриматочное введение эмбриона с целью лечения бесплодия.

- Уход за недоношенными младенцами, масса тела которых не превышает 1 500 г.

- Лечение с помощью перитонеального диализа и гемодиализа.

- Комплексное лечение ожогов при площади поражения тела от 30%.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р. Расскажу, как сделать так же. Екатерина Кондратьева получила налоговый вычет за лечение.

Налоговый вычет — это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ, если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Операции, в том числе пластические, ЭКО, лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р.

Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НКРФ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ, вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение — значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы — только на дочь.

Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере — дочери.

Вычет можно оформить в течение трех лет с момента лечения. В 2017 году можно получить вычет за лечение в 2016, 2015 и 2014 годах. Число и месяц не имеют значения.

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

Шаг 1. Соберите чеки и договоры на лечение. В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

Договор и чек из платной клиники

Шаг 2. Получите справку из клиники. Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН, договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Справка для налоговой. Обратите внимание на код услуги: он должен быть 1 или 001

Если вы сомневаетесь, что справка оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Проверьте срок действия лицензии. Чаще всего лицензия выдается бессрочно, но лучше перестраховаться

Шаг 3. Подготовьте документы для декларации. Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

Я рекомендую сканировать документы в многостраничный файл формата пдф. Сначала справку, потом договор. Файл должен быть размером менее 2 Мб, иначе вы не сможете загрузить его на сайте налоговой.

На сайте налоговой принимают файлы формата .txt, .doc, .docx, .pdf, gif, .bmp, .jpg, .jpeg, .png, .tif, .tiff, .zip, .7z, .rar, .arj,.xls,.xlsx

Возьмите справку 2-НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Для получения вычета на ребенка, необходимо выполнить следующие действия:

- Собрать все необходимые документы.

- Правильно заполнить 3 НДФЛ.

- Сдать документы в соответствующую инстанцию.

- Ожидать решения.

Для оформления вычета на оплату медицинских услуг ребенка, потребуется собрать следующие документы:

- декларация 3-НДФЛ;

- ксерокопия свидетельства о рождении ребенка или нескольких детей;

- копия первых страниц паспорта родителя;

- письменный договор с медицинским учреждением о предоставлении ребенку терапевтических услуг;

- справка об оплате представленных терапевтических услуг;

- документация, подтверждающая расходы;

- документация, подтверждающая тот факт, что человеком были оплачены подоходные налоги (справка 2-НДФЛ);

- заявление на возврат налогами, с реквизитами счета, на который должны быть возвращены денежные средства.

Оформить налоговые вычет за лечение возможно в случаях:

- оплаты медуслуг

- по лечению одного из родственников (несовершеннолетних детей, родителей супруги(а)), а также своему лечению в лечебных учреждениях РФ;

- оказанные услуги есть в перечне медуслуг, по которым предусмотрено предоставление вычета ( перечень утвержден Постановлением № 201 от 19.03.2001 г.).

- лечение осуществлялось в лицензированном учреждении;

- При оплате лекарств, если:

- вы оплатили из личных средств лекарства для себя либо кого-то из родственников, назначенные доктором;

- оплаченные лекарства включены в список лекарств, по которым возможно предоставление вычета ( перечень утвержден правительственным Постановлением № 201);

- В случае оплаты страхования (добровольного), если:

- заплачен страховой взнос по договору медстрахования за себя либо за одного из близких родственников (родителя, несовершеннолетнего ребенка (детей);

- страховой договор предполагает лишь оплату лечения;

- фирма-страхователь, с которой оформлен договор, обладает лицензией на право осуществлять соответствующий вид деятельности.

Процесс оформления вычета НДФЛ на лечение включает следующие этапы:

- сбор и подачу необходимых документов в налоговый орган. В случае предъявления копий, при себе нужно иметь и их подлинники;

- проверка документов МИФНС (ее срок составляет до 90 суток). После ее завершения налогоплательщику в течение 10 суток направляется уведомление с итогами проведенной проверки;

- перевод средств заявителю, в случае принятия налоговым органом решения в его пользу – в течение 30 дней.

Список документов, необходимых для получения налогового вычета за лечение

- Заполненная надлежащим образом декларация (по 3-НДФЛ форме);

- Справка о фактическом доходе (по 2-НДФЛ форме). Выдается бухгалтерией на работе;

- Паспорт (оригинал копия).

- Заявление на вычет с указанием реквизитов счёта, куда будут перечисляться средства;

- Договор с медучреждением с прописанной стоимостью лечения (ксерокопия, заверенная налогоплательщиком);

- Лицензия медучреждения на право осуществления деятельности (копия);

- Справка от медучреждения, которая подтверждает, что лечение действительно было оплачено;

- В случае лечения в санатории — аналогичная справка, где указана стоимость лечения;

- Платёжная документация по оплате медицинских услуг – копии.

В соответствии со ст. 219 Налогового кодекса Российской Федерации граждане имеют право на выплату компенсации средств, израсходованных на лечение за рубежом.

Часть дохода, не подлежащая налогообложению, называется налоговым вычетом. Если гражданин РФ состоит в официальных трудовых отношениях с работодателем и уплачивает подоходный налог, то он имеет право на возмещение 13% от суммы расходов на заграничное лечение. При этом неважно, кто проходит лечение, непосредственно сам гражданин или его родственники.

Статьей 219 НК РФ также предусмотрено условие получения такого вычета — лечение должно проводиться исключительно в клиниках, имеющих лицензию на предоставление медуслуг согласно законодательной базе России. Заграничные клиники лицензируются в своей стране, следовательно, россияне не могут получить денежную компенсацию.

Но в случае заключения договора с российской клиникой, которая имеет необходимую лицензию РФ, и оплаты ее услуг в России, после чего эта клиника направляет пациента, например, на лечение рака за границей, пациент имеет право на возмещение расходов на лечение.

Рассчитывать на возврат части расходов можно в нескольких случаях.

Возврат оплаты услуг медицинского учреждения возможен при следующих условиях:

- расходы на собственное лечение или лечение близкого родственника (родители, муж, жена, дети, не достигшие 18-го возраста) в российских клиниках;

- услуги, по которым была произведена оплата, значатся в соответствующем перечне, утвержденном Постановлением Правительства Российской Федерации от 19.03.01 под номером 201 (далее Постановление);

- клиника, проводившая лечение, лицензирована в соответствии с действующим законодательством.

Возврат расходов на лекарственные средства возможен при условии, что:

- собственными средствами были оплачены лекарства на собственное лечение или лечение близких родственников, назначенные доктором, при этом купленные лекарства значатся в Постановлении.

Возврат расходов на добровольное медицинское страхование возможен при условии, что:

- была произведена оплата взносов в соответствии с договором добровольного медстрахования либо страхования родственников;

- по условиям договора предусмотрена исключительно оплата лечения;

- у страховой компании имеется лицензия, разрешающая осуществлять соответствующую деятельность.

При соблюдении перечисленных условий гражданин имеет право возместить стоимость лечения в Израиле или другой в стране, а точнее часть таких расходов.

Предельная сумма социальных вычетов — 120 тысяч рублей. Следовательно, максимальная сумма к возврату составляет 15 600 рублей (120 000*13%).

Расчетным периодом считается календарный год, при этом учитывается сумма уплаченного НДФЛ, так как человек не может вернуть сумму свыше той, которая перечислена в бюджет в виде подоходного налога за год.

Расходы на оплату медицинских услуг, относящихся к дорогостоящим (со списком можно ознакомиться в Постановлении), возмещаются полностью, без каких-либо ограничений. Чтобы понять, относится ли оплаченная услуга к дорогостоящим, необходимо посмотреть на код оказанных услуг, который прописывается в Справке об оплате медуслуг для предоставления в налоговые органы:

- «1» — недорогостоящее лечение;

- «2» — дорогостоящее.

Гражданин потратил на недорогостоящее лечение за границей 145 000 руб. и 190 000 руб. на дорогостоящее лечение рака в Израиле.

Его доход за календарный год составил 450 000 руб., НДФЛ — 58 500 руб.

Сумма 145 000 руб. превышает максимальную сумму социальных расходов, поэтому базой для расчета будет 120 тыс. руб.

Сумма 190 000 руб. потрачена на дорогостоящее лечение, поэтому берется полностью.

40 300 руб.= (120 000 190 000)*13%

Рассчитанная сумма не превышает размер уплаченного НДФЛ, поэтому подлежит полному возмещению. Если бы сумма перечисленного налога была меньше рассчитанной к возмещению суммы, к примеру, 30 000 руб., то именно эта сумма НДФЛ и подлежала бы возврату.

Получение налогового вычета на лечение или покупку медикаментов состоит из следующих шагов:

- Заполнение налоговой декларации 3-НДФЛ. Сделать это необходимо, когда закончится год, в течение которого человек понес расходы.

- Получение справки 2-НДФЛ (сумма начисленных и удержанных расходов, выдается бухгалтерией по месту работы).

- Подготовка ксерокопий документов для подтверждения близкого родства с гражданином, оплата за лечение которого или медикаментов для него была произведена.

- Сбор пакета документации, дающей право на возврат налогового вычета за лечение.

- Подача налоговой декларации и пакета документов в налоговый орган по месту проживания.

Денежная компенсация выплачивается в рамках действующего законодательства РФ, а именно Постановления №201 (расходы на лечение и приобретение лекарств или расходных материалов должны быть указаны в перечнях данного постановления). Также принимается во внимание код оказанных услуг.

Кроме того, утвержден список лекарственных препаратов, расходы на которые подлежат возмещению. Подробные разъяснения по данным вопросам можно получить в онлайн-приемной Министерства Здравоохранения России. Инстанция должна ответить на обращение в срок до тридцати дней, начиная с момента поступления обращения.

Для получения налогового вычета, до того как закончится налоговый период, можно обратиться к работодателю. Но перед этим следует посетить налоговый орган и взять подтверждение на такое право.

- Написание заявления в налоговый орган о том, что необходимо получить уведомление о праве на налоговый вычет.

- Подготовка копий документации, которая подтверждает право на налоговый вычет.

- В налоговый орган, расположенный по месту жительства, подать заявление на получение вышеуказанного уведомления, приложив копии необходимых подтверждающих документов.

- Получение запрашиваемого уведомления в налоговом органе в течение тридцати дней с момента обращения.

- Предоставление полученного уведомления в бухгалтерию работодателя. На основании этого документа из доходов физического лица до конца года не будет удерживаться подоходный налог.

При подаче в налоговый орган ксерокопий необходимой документации необходимо взять с собой и ее оригиналы, так как налоговый инспектор должен их проверить. Важно, чтобы оформление всех платежных документов было выполнено на лицо, заключившее договор с медицинским учреждением, даже если оплата производилась за другого человека.

Предоставление возможности получения налогового вычета за заграничное лечение российским гражданам дает возможность многим нуждающимся пациентам получить качественную медицинскую помощь за рубежом. Если Вы имеете право на такой вычет, то обязательно воспользуйтесь этой возможностью.

— если вы лечились в клиниках РФ;

— если вы приобретали лекарственные препараты, назначенные врачом (назначение – обязательное условие);

— если вы тратили средства на заключение договора ДМО или его продление, который предусматривает страховые выплаты;

— если вы проходили дорогостоящее лечение.

— если вы оплачивали лечение близких родственников, кроме родителей и детей, не достигших 18 лет;

— если вы тратили средства на заключение договора ДМО или его продление, который не предусматривает страховые выплаты;

— если лечение проходило за границей.

Важная информация: для того чтобы получить вычет, необходимо, чтобы клиника, в которой вы проходили лечение, или страховая компания, имели лицензии.

Оформить вычет получится далеко не за все услуги и лекарства. Возврат допускается лишь по определенным перечням. Они утверждены постановлением Правительства РФ. К видам лечения отнесены:

- постановка диагноза и лечение при осуществлении скорой медпомощи;

- постановка диагноза и лечение в поликлинике и при дневном стационарном наблюдении;

- медицинская экспертиза;

- лечение и реабилитация в санатории;

- услуги по санитарному обучению.

Возврат НДФЛ за лечение ребенка без установления лимита возможен при получении им дорогостоящего вида медицинских услуг. При наличии тяжелых форм заболеваний и значительных трат на них, допускается получать вычет без каких-либо ограничений по сумме расходов. К этому относятся хирургическое оперативное вмешательство и лечение:

- врожденных пороков;

- протезирование;

- трансплантация органов и костного мозга;

- установка стимуляторов;

- пластические операции;

- генетических заболеваний;

- лечение раковых опухолей щитовидной железы;

- заболевания свертываемости крови, передаваемые по наследству;

- терапия тяжелых заболеваний глаз, нервной системы, соединительных тканей, органов;

- диализ;

- выхаживание ребенка, рожденного с весом менее 1,5 килограмм;

- лечение бесплодия методом искусственного оплодотворения (ЭКО);

- ряд иных тяжелых заболеваний.

Определить, относятся ли медицинские услуги к дорогостоящим, вычет по которым можно оформить без ограничения затрат, либо нет, несложно. Для этого нужно изучить справку, выданную лечебным учреждением специально для предоставления ее налоговикам. В ней будет прописан код. Если указано «01», то это означает возвращение денег с максимальным лимитом в 120 000 рублей. «02» является подтверждением того, что были оказаны дорогостоящие медуслуги.

Для получения вычета необходимо, чтобы все перечисленные выше услуги были оказаны российскими медицинскими учреждениями. Они могут быть как государственными, так и частными, имеющими соответствующую лицензию. Допускается получать лечение у индивидуальных предпринимателей.

Возмещение затрат на приобретение медикаментов возможно только в отношении тех средств, которые прописаны врачом. Это должно подтверждаться соответствующей справкой, скрепленной печатью. Кроме того, необходимо заключение, что без назначения конкретных препаратов лечение будет неэффективно. При этом они не могут быть предоставлены бесплатно медучреждением, их требуется приобретать пациенту самостоятельно. В перечень лекарств включены:

- препараты для наркоза;

- обезболивающие, содержащие наркотические средства;

- против подагры;

- противотуберкулезные;

- противоаллергенные;

- для лечения болезни Паркинсона;

- противосудорожные;

- противодепрессивные и от психорасстройств;

- для лечения алкогольной и наркотической зависимости;

- от нарушений сна;

- для лечения инфекций;

- вакцины и сыворотки;

- для лечения опухолей;

- гормональные препараты;

- предназначенные лечить заболевания крови;

- от сердечно-сосудистых заболеваний;

- для желудочно-кишечного тракта и почек;

- оказывающие воздействие на матку;

- от заболеваний глаз;

- для лечения органов дыхания;

- витамины.

Каждый из вышеперечисленных разделов включает в себя широкий перечень конкретных препаратов. Чтобы узнать, можно ли получить компенсацию по приобретенному лекарству, необходимо отыскать нужное средство в правительственном постановлении.

Претендовать на возврат денег потраченных на лечение или покупку медикаментов можно в случаях, если вы оплатили:

- собственное лечение;

- лечение своих детей (до 18 лет), супруги (супруга), родителей;

- лекарства и медикаменты, назначенные вам, вашим детям, родителям и супруге (супругу);

- страховые взносы по договорам добровольного страхования (вас, супруги, детей и родителей).

Вычет на лечение можно получить только по расходам понесенных в учреждениях имеющих лицензию на осуществление медицинской деятельности на территории РФ.

источник